海闻在集团企业税务管理信息化建设的经验分享

作者:侯萃/上海海闻

随着国家税务总局颁布的《互联网+税务》行动计划的落地实施以及金税三期系统的全面上线,尤其是实施“营改增”后发票管理系统的提升和完善,以及纳税人翘首以待的电子发票管理系统,都在推动税务管理手段的信息化和纳税人信息的透明化。众多企业正在寻求依托信息化平台,提升税务风险管控的水平。涉税专业咨询机构也纷纷在纳税申报、风险评估、税务法规推送、税务培训等方面研发信息化工具。

本文从集团企业面临的税务管理环境入手,分析集团企业对于税务管理信息化的应用,据此分享海闻科技在集团企业税务管理信息化建设的实战经验。

一、企业税务管理环境

大型企业集团,由于经营范围覆盖面大,跨越国内外地域广,涉税种类多,其面临的税务管理环境特别复杂。同时,企业的税务问题和风险的形成原因错综复杂,主要表现在:

1、政策风险:现有法律法规的不完善或不明确;

2、法规滞后风险:由于经营领域的前沿性和边缘性,导致征纳双方常常无法完全直接适用现有税收法规;

3、征管风险:税收机关征管口径和政策执行不一致;

4、市场风险:商业实践与税法规定之间的不协调;

5、内部管理风险:企业管理制度不健全,管理手段与经营发展规模不匹配;

6、遵从观念风险:由于纳税遵从与商业利益之间取舍观念不正确而造成的主观不遵从;

7、人员能力风险:财税人员的能力素质欠缺。

二、企业税务管理信息化的应用

大型企业集团的税务工作,直接受到企业经营中各种内外部因素的影响,这些影响因素及其相互关系构成了大企业税务工作的“生态环境”。用税务信息生态的思维和方法论看,大企业的税务活动可以被看成是一个由人、财、物等生产要素,和供、产、销、研等业务链构成的内部生态系统,以及由政府监管机构、客户和供应商体系、资金融通体系等构成的外部生态系统。两个生态系统之间通过相互影响的多重交互信息流连接。这些交互信息流包括从业务交易活动开始的业务信息流,到在此基础上生成的财务信息流,再到进一步生成的税务信息流及最终输出的税务结果和申报信息。税务差错和风险就是在这个过程中生成、隐藏、传递,甚至形成叠加蔓延效应。从这个视角来看,应该通过信息化手段来规范业务信息流的税务遵从,通过高水平的信息化系统,排除常规信息流中人为操作失误,减低非常规信息流中因人为判断和处置失误而带来的遵从偏离风险。在税务风险管理和控制的方法中,通过信息化手段来排除和降低人为操作和判断风险是最有效的途径。同时,内部系统的遵从和规范常常会受到其与外部系统交互而带来的反制和干预,从而造成在这个从业务到税务计提和申报过程中,任何环节被迫出现与税法要求不吻合不规范的操作和运行时,就会产生税务隐患或直接税务差错。这种非内生性既有风险需要通过信息化手段来监控其动态变化及制定补救措施。另外,通过实施税务信息化系统,提升集团性企业税务信息传递、采集和分析的完整性、精细度,透明度和及时性,可以进一步实现集团的税务风险动态监控信息化和税务规划分析的数据化。

一般而言,大企业税务管理信息化可以由四个部分构成:一是税务基础标准化,包括税务基础数据和信息流;二是税务计算自动化,包括税务规范和计算申报的自动化;三是税务风险监控信息化;四是税务规划支持大数据化,包括大数据分析和税务规划的信息化辅助支持。这四个部分是相互依赖并可以逐级叠加的,四个层级的信息化和自动化的实现将使大企业税务管理水平提升到一个新高度。

三、海闻科技的经验

1、产品介绍

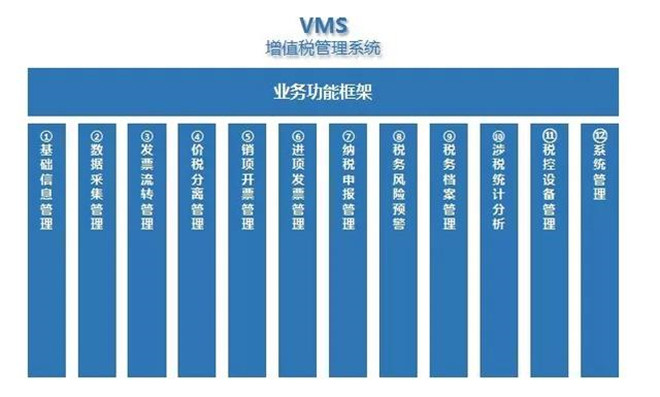

海闻科技有九大税务信息化产品面向市场,以满足集团企业税务管理需求,分别为全税种税务风险管理系统(“TMS”)、企业所得税管理系统(“CMS”)、增值税管理系统(“VMS”)、资管产品增值税管理系统、进项发票管理系统、电子发票管理平台、银行呆账智能管理系统、研发加计扣除管理系统、“莲融”财税云工场。

2、产品功能

TMS-全税种税务风险管理系统

VMS-增值税管理系统

3、产品应用

1)税务基础标准化

为实现税务遵从信息化和自动化,企业需要将生产经营中各要素(如人员、资金、有形和无形资产)和各流程环节(如研发、采购、生产、存储、销售/服务等)形成的各种涉税数据,以及经营链中的实物流和资金流形成的“信息流”,按照税务法规和内部管理的要求进行标准化。TMS结合内外部系统,搭建系统间数据接口,集成销售管理、财务核算、费用报销等相关系统,获取科目信息表、科目余额表、科目明细账、资产明细、合同信息明细等涉税数据,建立税务数据集市,为税务管理奠定基础数据,并连接外部系统如税控设备,电子申报等,完成对企业税务信息的管理申报。

这个层面的信息流建设和按税务要求对业务、财务、税务三个环节的梳理、改造、固化是规范税务流程的重要工作。

2)税务计算自动化

要实施计税过程的信息自动化,首先要进行规范化处理,即需要确认经营业务、账务,财务数据输出全流程的税务合规性,排查现有税务风险,增补缺失的操作环节和信息,保证税务处理的合规性和所需涉税信息的完整性和正确性。TMS将采集到的财务数据与手工补充数据建立税纳税调整、税款计算台账体系,使用税务判定工具,依据法规规定与操作指引判定应税科目、设定取数规则,统一约束取数口径,利用取数工具,调阅明细账等数据,实现自动化或半自动化纳税调整和税款计算,生成国家标准格式的纳税申报表,形成申报表之后经过纳税主体的三级复核利用“税企直通”渠道,实现一键申报,从而提高企业效率,降低风险,加强内控管理。

3)税务风险监控信息化

要实施税务风险监控的信息化,企业的税务风险需要在项目或者事项发生前作出筹划及应对,通过预设指标、自定指标和勾稽核对体系,对常规风险点和特定风险点进行监控,并提供差错搜索和数据比对为事后寻找风险成因提供信息资料。TMS分别建立以分税种、分业务风险点的管理措施库,分税种税务管理人员可以查询到包含使用指南、各税种管理、税务风险评估管理和税务稽查应对管理等相关信息,分业务可以从经营层面如采购付款、销售回款、存货、固定资产管理等多方面予以提示。还可以从重大业务涉税风险案例库中查找相似案例作为参考点。按模块可以通过事前安排等有效减少企业税务风险。

4)税务规划支持大数据化

为实现集团经营下的宏观税务规划,通常需要通过对历史经营成本,盈利构成,供应链收益中地区和要素(技术、市场、成本)的贡献度等方面进行数据分析,进而对未来的收益贡献和供应链环节成本等场景进行模拟和预测。TMS建立领导管理驾驶舱,实现税费多维统计、进项抵扣趋势分析、税负统计分析、营改增税负对比分析、发票追踪查询等,输出多种涉税统计、分析报表,以满足各级机构、各类管理人员的需求。

4、经验总结

1)税务是业务和财务安排处置的后续结果,税务风险的管控必须从业务和财务端开始规范。业务安排要服从税务规范的要求,势必与业务安排和处置的自主性和市场适应性产生冲突和矛盾。因此,税务信息化建设不是一个简单的IT项目,它是一个涉及企业整体业务链,所有管理部门,和所有经营要素的系统工程。它必须是一项“一把手工程”。

2)大企业税务风险不是形成在一个封闭的内部生态环境里的,会受到企业外部政策、执法、市场监管、法治水平、供应链各方遵从程度和遵从条件的直接影响和制约。信息化能够在一定程度上提升企业内部的税法遵从效率和遵从水平,但无法排除和解决所有税务风险。

3)税务信息化是一个系统渐进过程,需要由基础建设到自动化应用,再到大数据分析逐步推进。做好税务信息化需要认真审慎地事前规划和安排,不能也无法一蹴而就。另外,税务信息系统还要随着外部法规、遵从要求的变化、自身业务的发展和蜕变而不断地完善和提升。大数据、云计算、互联网平台会对税务管理产生革命性的推动和影响。